如何判断收敛三角形整理,以及其用法?

的有关信息介绍如下:

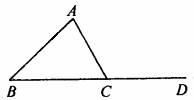

收敛三角形是指反弹高点不断下移、下跌低点不断抬高的技术形态。从技术上分析,收敛三角形至少需要四个转折点构成,即在一段时间内至少应形成两个高点、两个低点,因为每条直线都需要两个点来加以确定。通过高点和高点、低点和低点的连接可以得到两条聚拢的直线。上面直线向下倾斜,对股价具有压制作用;下面直线向上倾斜,对股价具有支撑作用。 收敛三角形通常表示投资者的投资心态比较缺乏信心和趋于犹疑,投资行为更加谨慎,观望心理占据上风。根据历史走势统计分析,这种形态在大多数情况下会延续原有的运行趋势,但是也有1/4的概率会演变成反转形态。具体操作上,收敛三角形有以下分析技巧: 1.分析的关键在于观察三角形顶端突破时的成交量。如果成交量能有效放大,说明向上突破是真实可信的;如果是向下突破时放量,则预示着可能会出现空头陷阱,往往会很快从下跌走势恢复为上涨行情。因为出现收敛三角形时投资者的投资行为较为谨慎,不容易出现大规模恐慌杀跌的局面。如果在三角形顶端突破时的成交量处于萎缩状态,那么证明向下突破是真实可信的,而缩量向上的突破大多是假突破。 2.一般情况下,收敛三角形形成的时间长、构成的规模大,向上突破后的理论上涨空间也较大。不过,这个规模并非越大越好,例如长达数年的大型收敛三角形在实际操作中就没有多少参考价值。因此,一般由数月时间构筑的收敛三角形的突破上涨力度最强。 3.收敛三角形在突破前经常会有一个反方向的假动作,但持续的时间往往很短,必须仔细鉴别。在向上突破收敛三角形之后常有回抽动作,如果能在短时间内能快速完成回抽,并重新恢复升势,投资者可以积极介入。对于收敛三角形的破位是否真实有效主要从以下几个角度进行鉴别: 1.大盘在收敛三角形顶端处破位时的成交量,如果向下突破时成交量同步放大,则预示着这种破位有可能是空头陷阱,股指往往会很快恢复为上涨行情。因为股指走出收敛三角形时投资者较为谨慎,不容易出现大规模恐慌杀跌的局面,如果,成交量急剧放大,极有可能是主力的诱空行为。 2.破位后的回抽动作。收敛三角形破位后通常有回抽动作,如果能在短时间内能快速回抽,并返回原来的破位处,说明这是一次假破位。如果破位后的回抽动作疲弱无力,则说明是真破位。 3.从概率的角度而言,一般三角形形态越大,产生的破位越有可能是真破位;形态越小,产生的破位越有可能是假破位。这是我认为解释的不错的一段,供你参考!